工资税不是一种单一的税,而是一个总称,指雇主为其雇员工资缴纳的所有税。

工资税有两种:一种是从员工工资中扣除并上缴给政府的税,另一种是你从自己的收入中为员工缴纳的税

您从收入中支付的工资税是 FICA(社会保障、医疗保险)和 FUTA(失业保险)。

您从员工那里扣除的工资税是联邦所得税以及州税和地方税。

工资税必须通过联邦电子税务支付系统( EFTPS )以电子方式支付。

由于您的企业和员工都是纳税人,因此工资税有两种类型:一种是从您自己的口袋里掏出来的,另一种是您从员工薪水中收取并汇给联邦政府的。

您支付的工资税:

FICA 税:社会保障和医疗保健计划(Medicare)的缴款。此费用由雇主和雇员共同承担。雇主承担的社会保障部分为 6.2%,Medicare 部分为 1.45%,您将向员工收取和汇出相同金额。

FUTA 税:失业保险缴款。总额为 6.0%。不过,大多数州的抵免额为 5.4%,这意味着大多数雇主仅支付 0.6%。

稍后我们将更详细地介绍这两点。

联邦所得税

州和地方税

我们将从联邦所得税预扣开始,详细介绍每一个方面。

雇主还负责代表雇员缴纳州和地方(市、县等)工资税。

与联邦工资税一样,该税的一部分由雇主支付,一部分由雇员支付。请记住,“雇员支付”只是意味着您(雇主)从雇员的工资中扣除一定数额,然后将其作为工资税的一部分汇出。

除了州工资税(州失业税,或SUTA)外,雇主还负责代表其雇员缴纳州所得税。

州和地方工资税由州和地方两级管辖,工资税率和规则因管辖区而异。要了解有关您所在州和当地工资税的更多信息,请查看税务管理员联合会的各州税务机关列表。

计算工资税是最困难的部分,而实际支付却很容易。

您只需注册电子联邦税务支付系统 (EFTPS),然后在线付款即可。这是支付工资税的唯一方式(不允许邮寄支票)。

您可以在此处访问 EFTPS。

作为雇主,您代表您的员工预扣所得税,然后按季度将这些税款汇给联邦、州和地方税务机关。

要计算应预扣员工多少联邦所得税,您需要一份W-4 表格的副本,以及员工的总工资。

下一步是确定要使用的计算预扣税的方法。大多数雇主有两种选择:工资等级法或百分比法。虽然工资等级法并不简单,但它是计算工资税的更直接的方法。

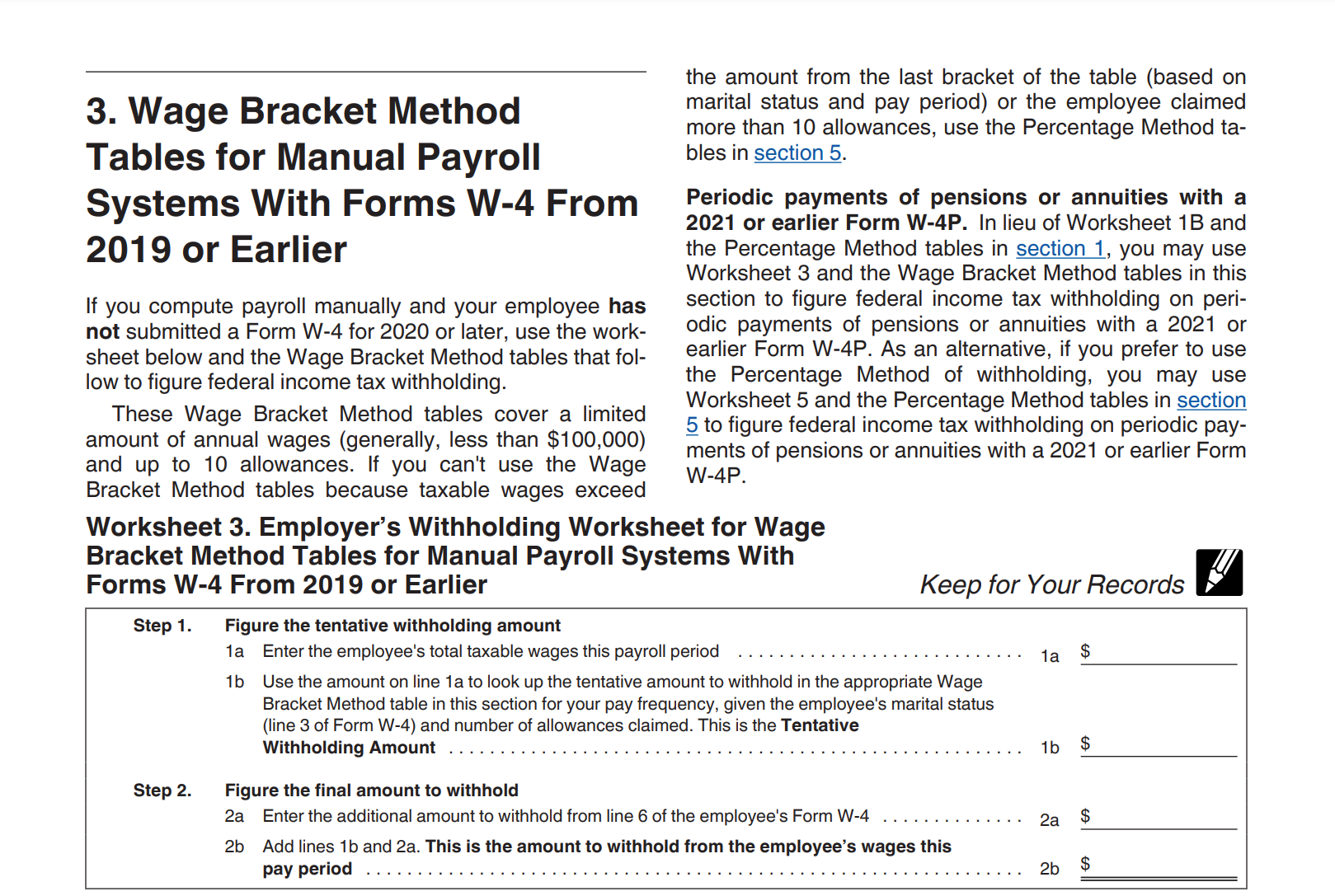

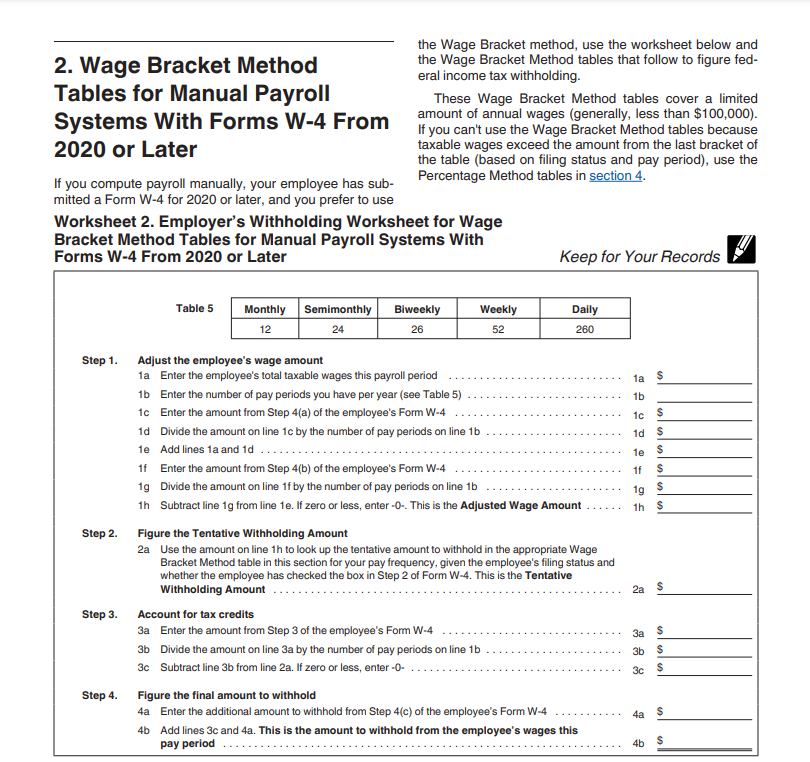

使用工资等级法时,有两种可能的计算方法:一种适用于持有 2019 年或更早 W-4 表格的员工,另一种适用于持有 2020 年或更晚 W-4 表格的员工。

持有 2019 年或之前 W-4 表格的员工:

持有 2020 年或之后的 W-4 表格的员工:

百分比法要复杂得多——如果您单独进行此操作,则不建议使用。如果您想了解有关百分比法的更多信息,您可以阅读IRS 出版物 15-T中有关它和工资等级方法的全部内容。

一旦您算出了要从员工薪水中扣除多少所得税,下一步就是算出要扣除多少联邦保险捐款法 (FICA)(详细信息见下文)以及您需要为他们支付多少。

FICA 代表“联邦保险缴款法案”。这是强制性的工资税扣除,用于支付社会保障(残疾保险、养老保险、遗属保险)和医疗保险(为 65 岁以上的人提供健康保险)等计划。

在为 FICA 提供资金时,您的员工从工资中支付 50%,而您作为雇主则从自己的收入中支付 50%。作为雇主,您需要从员工的工资中扣除并支付员工应承担的金额,并代表他们汇出这些资金。

目前,社会保障税率为雇主 6.2%,雇员 6.2%,合计 12.4%。目前,医疗保险税率为雇主 1.45%,雇员 1.45%,合计 2.9%。

综合起来,FICA 税率为员工工资的 15.3%。

您的员工中是否有人年收入超过 147,700 美元?如果是,则规则会有所不同,他们可能需要缴纳额外的医疗保险税。请访问IRS.gov 网站了解更多信息。

要计算医疗保险预扣税,请将员工的总工资乘以当前的医疗保险税率(1.45%)。

医疗保险预扣税计算示例:

5,000 美元(员工当前工资期的总工资)x .0145(当前医疗保险税率)= 72.50 美元(从员工工资中扣除的医疗保险税

作为雇主,您有责任为员工缴纳相应的 FICA 税。在这种情况下,您还需要缴纳 310 美元的社会保障税和 72.50 美元的医疗保险税。

FUTA 是联邦失业税法案的缩写。这是雇主支付的工资税,用于支付州失业机构的费用。

联邦住房税税率为 6%,适用于每年支付给员工的前 7,000 美元工资。然而,雇主实际上只支付 0.6%,因为每个州都会获得一笔抵免额来支付剩余的 5.4% 的联邦住房税。

不幸的是,一些州目前没有资格获得全额抵免。您可以在我们的FUTA 指南中了解更多信息。

FICA 是一种用于社会保障和医疗保险的工资税,而 FUTA(联邦失业税法)是一种由雇主支付的工资税,用于资助州劳动力机构和失业保险。

他们还需要不同的税务表格。

您将在财政年度结束时在940 号表格(雇主年度联邦失业税申报表)上申报 FUTA。截止日期为 1 月 31 日。

您将使用表格 941(雇主季度联邦纳税申报表)按季度报告 FICA 。截止日期是季度后的下个月的最后一天。例如,如果您的季度在 3 月 31 日结束,则表格截止日期为 4 月 30 日。

如果您经营一家没有任何雇员的小企业,您仍然需要缴纳工资税——为您自己缴纳。这称为自雇税,实际上是您自己缴纳的医疗保险加上社会保障(占您净营业收入的 15.3%)。在我们的自雇税指南中了解更多信息。

工资税很复杂。计算很繁琐,罚款也很重。即使只是晚交一天工资税,也会被处以应缴金额 2% 的罚款,如果逾期未交工资税,罚款最高可达 15%。

这就是为什么将工资单外包给Gusto这样的公司往往是明智之举。Gusto 是一家颇受欢迎的工资单公司,可以处理从在正确的时间向员工支付正确金额到处理预扣税计算和工资税等所有事务。当您需要检查记录时,您将自动生成工资单以供查看,其中包含所有必要信息。

当您需要在账簿上记录工资成本时,北美账房可以为您处理。详细了解我们如何为小企业主节省每月数小时的管理时间。

社会保障扣缴

要计算社会保障预扣税,请将员工当前工资期的总工资乘以当前社会保障税率(6.2%)。

这是您将从员工工资中扣除并与工资税一起汇出的金额。

社会保障扣缴计算示例:

5,000 美元(员工当前工资期的总工资)x .062(当前社会保障税率)= 310 美元(应从员工工资中扣除的社会保障税)

进一步阅读: 社会保障税:雇主需要了解的内容